|

来自:《零售银行》 文:DominicHirsch (RBR总经理) 编辑:史晓彤

十年之后,ATM不再是只追求数量上的增长,而是会有更多功能上的变化。那么,未来ATM应当被赋予哪些功能?其市场又有何发展趋势呢?

当前,中国经济已成为全球经济发展的助推器,中国金融业在ATM的研发上也有诸多创新。作为一个全球性的行业研究机构,RBR每年都会对全球ATM制造商进行调查与评估,其中也包括了一些银行及独立的制造商。

下面,笔者将以RBR近年的调研成果为基础,回顾全球ATM的全球市场状况和趋势,以及ATM在网点转型过程中发挥的重要作用。

国内ATM普及率偏低,但增速明显

下面我们从全球ATM的增长趋势、分布情况、密度、市场演变、重要作用等方面来回顾ATM领域的市场现状。

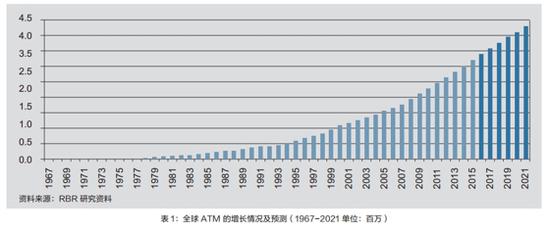

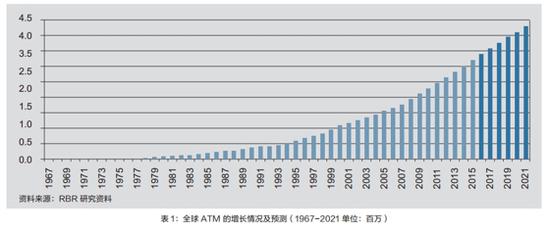

1.增长趋势

今年是ATM诞生的第50年。从1967年第一台ATM机正式投入使用,到2016年全球340万台ATM的规模,这是一个令人欣喜的增长。到2020年,我们预测全球ATM数量将达到450万台(如表1所示)。

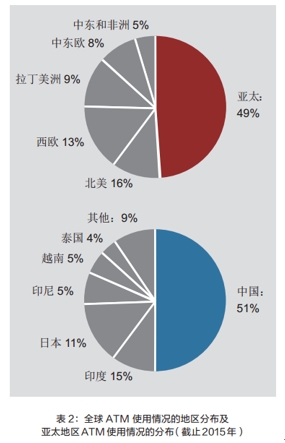

2.分布状况

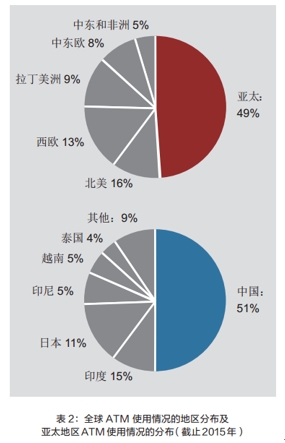

据RBR调查显示,当前,亚太地区的ATM市场占据了全球ATM市场49%的份额。这是一个非常有意思的数据。

因为,16年前调研时,亚太、北美、西欧在ATM市场上所占份额是基本相当的,而现在亚太地区占有的份额已经接近一半。具体到亚太市场中的细分国家来看,中国所占比例是51%,印度占15%(如表2所示)。

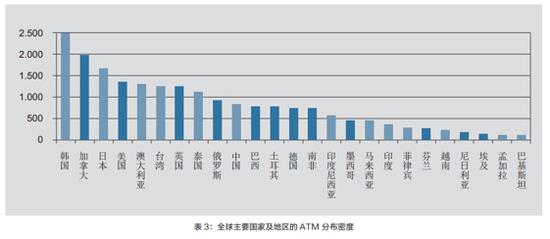

3.密度

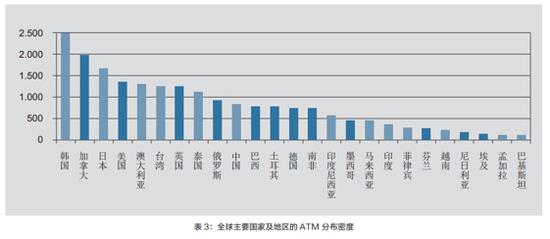

就ATM的分布密度而言,并没有一个所谓的完美比例。目前,达到平均每100万人口占有超过1000台ATM的国家和地区,有韩国、澳大利亚、加拿大,美国、台湾、英国(如表3所示)。

而这些地区ATM密度较高的主要原因有两点:第一,这些地区的银行更多地选择通过ATM办理各项业务;第二,活跃于这些市场的独立的ATM服务商,极力推进了ATM的使用频率和普及程度。

对于大多数国家来说,ATM的分布密度可能没有那么高。从表4中我们可以看出,一些处于中间水平的国家,例如中国,大概是每100万人口500台ATM的密度。

这一比例居中等水平,远远没有达到1000台的比例,也没有达到韩国、加拿大、日本、澳大利亚等高普及率国家的水平。但也正是由于普及率的偏低,使这些居于中等水平的国家在未来将会有更大的动力,去继续推进ATM市场的发展。

4.市场演变

从1986年一直到2016年,RBR每隔六年统计一次全球ATM的使用情况,并将其进行排名。1986年,全球最大的ATM市场是日本,而另外一家排进前十的亚太国家,则是澳大利亚(排名第九);1988年,韩国开始进入前十的行列;2004年,中国超越韩国,成为排名第四的国家;2010年,印度也开始进入前十;2016年,全球ATM市场中已经有6个亚洲国家进入前十,其中包括中国、印度、日本、韩国、印尼以及泰国(如表4所示)。

换言之,在全球的ATM市场上,亚洲国家的表现变得越来越突出。其中,中国和印度尤其明显。2016年,中国已经成为全球最大的ATM市场;而印度的ATM增速也非常惊人,这都主要取决于其国家经济体的快速发展。

5.重要作用

尽管媒体都在关注新兴的支付技术,但是从麦肯锡的研究中,我们可以发现,目前,世界上绝大多数国家,还是会将现金作为首要的支付手段。因此,作为存取现金的重要渠道,ATM对于银行业的发展,仍有不可忽视的作用。

ATM将被要求更具功能性

虽然,未来ATM市场仍将保持增长的势头,但增长的速度却会开始放缓。十年之后,ATM不再会只追求数量上的增长,而是会有更多功能上的变化。

那么,ATM在未来会有哪些发展趋势,应当被赋予哪些功能呢?

1.自动存款

自动存款是指将钞票、现金,甚至硬币,放在ATM中,实现自动分捡、清算的功能。这种功能是基于ATM的市场需求而研发的,在日本和韩国市场已经应用多年,但对大多数国家来说,还是一个新鲜的事物。

在此主要介绍三种方式的自动存款——钞票、支票、硬币。这三种不同的支付手段,都可以作为存款标的,但每个市场根据其情况的不同,会有不同的操作方式。当然,也有一些ATM可以同时接收这三种存款标的。

目前,世界上大多数国家的ATM自动存款是只接受钞票的,但在一些国家,存款标的也会因消费习惯而所有不同。

在美国,既接收钞票也接受支票的ATM非常盛行,这是因为美国的支票应用程度很高,这一现状也决定了美国ATM的存款标的需要有支票和钞票这两种;而在日本,由于硬币的使用率比较高,很多ATM会接受硬币和纸币两种。

2.现金循环

现金循环是ATM得以被大量普及和使用的重要原因,也是银行服务产业链的重要部分。ATM的现金循环,就是指顾客将钞票进行存款后,这个钞票可以进行流转,并应用在不同的钞票流通当中。这一功能对于促进现金流动有着很大的裨益。

① 减少运输现金频率,提升现金流转效率。存入资金的增多,意味着需要补充ATM现金的频率减少,这将极大地降低人力、物力成本。

②现金成本。在终端减少更多数量的现金,将会降低现金的成本。这一点,在汇率较高时,表现的更为明显。

③安保成本。一方面降低了网点的安保投入;另一方面,由于ATM现金数量的减少,也会减小ATM被盗的损失及相关的保险投入。

④员工成本。人工处理现金业务的比例将进一步减小。

用ATM优化网点转型

ATM是银行优化客户服务、展示品牌形象、增强市场竞争力的重要载体,也是网点转型的重要助推器。而在当前竞争如此激烈的环境下,网点转型成功与否,已成为关乎银行成败的关键之举。

首先,由于现金业务及传统的银行业务成本不断增加,导致新增一家网点的成本及后续的人力等运营成本,持续增高。因此,多数银行面临着扩大运营的压力与成本预算之间的矛盾。银行也希望能借助网点转型项目的实施,来帮助银行减轻负担。

其次,越来越多的证据显示,银行需要扩张网点去维护和吸引更大的客户群,因此网点不能“消失”。因此,银行只有改变网点的运营之道,才能在维护业务的同时,压低运营成本,实现盈利最大化。

那么,网点转型的具体解决方案有哪些呢?

1.使用平板电脑和视频技术提供自助服务。

2.现进的多功能自助服务终端,取代柜面服务。以巴克莱银行为例,网点内设有不同的自助终端,取代原先的柜面,由服务人员维持运转和提供现场指导。

3.以现代化的网点内外部设计吸引客户,推动收入增长。银行采取的多种解决手段来“节流”的同时,更重要的还是“开源”,就是要吸引更多的客户。如荷兰的RNG银行,就通过网点设计,给客户一种宾至如归的感觉

|